Le présent document est un document non contractuel et non réglementaire à caractère promotionnel et a été communiqué à l’Autorité des Marchés Financiers ("AMF") conformément à l’article 212-28 du Règlement général de l’AMF.

Les principales caractéristiques du support H Performance 59 exposées dans cette communication à caractère promotionnel n’en sont qu’un résumé.

Les souscripteurs sont invités, avant toute décision d'investissement, à prendre connaissance de la documentation juridique du produit telle que renseignée à la rubrique "Documentation juridique" ci-après et à lire attentivement la rubrique facteurs de risques du Prospectus de Base du produit. En cas d’incohérence entre ce document et la documentation juridique du produit cette dernière prévaudra.

Il appartient aux souscripteurs de comprendre les risques, les avantages et inconvénients liés à un investissement dans le support et de prendre une décision d’investissement seulement après avoir consulté un conseil financier et, s’ils l’estiment nécessaire, leurs propres conseils (juridiques, fiscaux, comptables ou tout autre) pour s’assurer de la compatibilité d’un investissement dans le support notamment avec leur situation financière. Ils ne sauraient s’en remettre à une quelconque entité du Groupe Crédit Mutuel Arkéa pour cela. Ces dernières ne sauraient être considérées comme fournissant un conseil en investissement ou un conseil d’ordre juridique, fiscal ou comptable. Crédit Mutuel Arkéa ne peut être tenu responsable des conséquences financières, juridiques, fiscales ou autres résultant d’un investissement direct ou indirect dans le support.

Documentation juridique : une information complète sur le titre de créance, notamment ses facteurs de risques inhérents au titre de créance ne peut être obtenue qu’en lisant la documentation juridique des titres de créance qui est composée :

• du Prospectus de Base en date du 14 novembre 2023 approuvé par l’Autorité des Marchés Financiers ("AMF") sous le n° 23-473 et le cas échéant, des Suppléments au Prospectus de Base, (https://www.cm-arkea.com/arkea/banque/assurances/c_22060/fr/prospectus-structures-novembre-2023)

• des Conditions Définitives de l’émission, (https://www.cm-arkea.com/arkea/banque/assurances/pa_28465/fr/conditions-definitives-h-performance-59)

• du Résumé Spécifique lié à l’émission.

Informations importantes :

• le Prospectus de Base relatif à l’émission des Instruments Financiers a été approuvé en date du 14/11/2023 par l’AMF sous le n° 23-473 et est disponible sur les sites de l’AMF (www.amf-france.org) et de l’Émetteur (www.cm-arkea.com). Étant entendu que l’approbation du Prospectus de Base par l’AMF ne doit pas être considérée comme un avis favorable sur le support.

• Crédit Mutuel Arkéa informe les souscripteurs qu’un supplément au Prospectus de Base peut être publié a posteriori pendant la période de commercialisation. Les souscripteurs qui auront déjà accepté de souscrire des Instruments Financiers avant la date de publication d’un supplément au Prospectus de Base auront le droit de retirer leur acceptation pendant une période de trois jours ouvrables après la publication du supplément précité. Les intermédiaires financiers aideront les souscripteurs qui auront déjà accepté de souscrire des Instruments Financiers avant la date de publication du potentiel supplément, et qui le souhaitent, à exercer leur droit de retirer leur acceptation.

Restriction de vente : il appartient à chaque souscripteur de s’assurer qu’il est autorisé à investir sur le support. Le support fait notamment l’objet d’une restriction permanente aux Etats-Unis et ne peut en aucun cas être acquis par des "US Person".

Document d’informations clés : la dernière version du document d’informations clés (KID) relatif à ce produit peut être consultée et téléchargée à l’adresse : https://www.cm-arkea.com/arkea/banque/assurances/pa_28469/fr/kid-h-performance-59.

L’attention des souscripteurs est notamment attirée sur le fait qu’en acquérant les Titres de créance, ils prennent un risque de crédit sur l’Émetteur, un risque de marché ainsi qu’un risque lié à la liquidité du Titre de créance.

Crédit Mutuel Arkéa est agréée par l’Autorité de Contrôle Prudentiel et de Résolution en France en qualité de Banque - prestataire de services d’investissements. Crédit Mutuel Arkéa est réglementé par l’AMF pour l’exercice des services d’investissements pour lesquels elle est agréée. Crédit Mutuel Arkéa est supervisé par la Banque centrale européenne.

Différence entre les titres de créances et les dépôts bancaires garantis, en termes de rendement, risque et liquidité : avant l’acquisition de titres de créances, les souscripteurs doivent prendre note qu’il existe un certain nombre de différences importantes entre les titres de créances et les dépôts bancaires, en ce compris sans limitation :

• les créances relatives aux titres de créances se situent à un rang inférieur à celui des créances au titre des “dépôts garantis” (à savoir les dépôts inférieurs au seuil de 100.000 euros qui bénéficient de la protection du système de garantie des dépôts résultant de la directive 2014/49/UE du Parlement européen et du Conseil du 16 avril 2014) ;

• de manière générale, les dépôts à vue seront plus liquides que des instruments financiers tels que les titres de créances ; et

• généralement, les titres de créances bénéficieront d’un rendement plus élevé que les dépôts garantis libellés dans la même devise et ayant une maturité similaire. Le rendement plus élevé résulte généralement d’un risque plus élevé associé aux titres de créances.

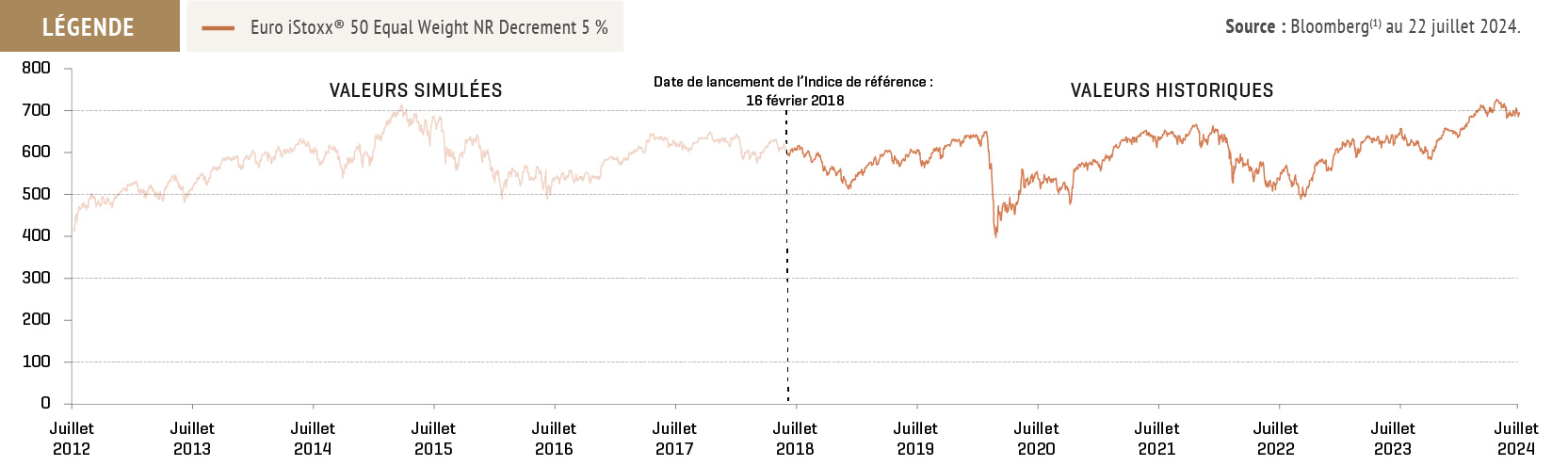

Avertissement relatif à STOXX : STOXX® ainsi que ses marques sont la propriété intellectuelle de STOXX Limited, Zurich, Suisse et/ou ses concédants (les "Concédants"), et sont utilisés dans le cadre de licences. STOXX et ses Concédants ne soutiennent, ne garantissent, ne vendent ni ne promeuvent en aucune façon les valeurs ou les titres financiers ou les options ou toute autre appellation technique basées sur l’Indice de référence et déclinent toute responsabilité liée au négoce des supports ou services basés sur l’Indice de référence. Les souscripteurs souhaitant de plus amples informations sont invités à consulter le site http://www.stoxx.com.

L’attention des investisseurs est notamment attirée sur le fait que le 3 mai 2023, le Conseil d’administration de la CNCM a voté à l’unanimité de ses membres (représentant les 19 fédérations, les salariés et les administrateurs indépendants), un protocole d’accord politique pour un Crédit Mutuel uni et pluriel. Il faisait suite aux Conseils d’administration de Crédit Mutuel Arkéa et des fédérations de Bretagne et du Sud-Ouest, réunis le 2 mai ayant également voté ce protocole à l’unanimité. Cet accord consolide un mode de fonctionnement qui préserve l’originalité et la force du modèle coopératif et mutualiste du Crédit Mutuel, fondé sur l’unité, la solidarité et la subsidiarité, respectueux à la fois des pouvoirs prudentiels de l’organe central et de l’autonomie des fédérations et des groupes régionaux. Ainsi, Crédit Mutuel Arkéa a officiellement approuvé son maintien et celui de ses fédérations au sein du Crédit Mutuel, et a mis un terme au projet de désaffiliation engagé en avril 2018. Le Crédit Mutuel Arkéa continuera à œuvrer avec engagement et vigilance pour maintenir dans la durée cette autonomie stratégique.