Facteurs de risque

Avant tout investissement dans ce produit, les investisseurs sont invités à se rapprocher de leurs conseils financiers, fiscaux, comptables et juridiques.

Risque de crédit : Les investisseurs prennent un risque de crédit final sur Société Générale en tant que garant de l’émetteur. En conséquence, l’insolvabilité du garant peut entraîner la perte totale ou partielle du montant investi.

Risque de marché : Le produit peut connaître à tout moment d’importantes fluctuations de cours (en raison notamment de l’évolution du prix, du (ou des) instrument(s) sous-jacent(s) et des taux d’intérêt), pouvant aboutir dans certains cas à la perte totale du montant investi.

Risque de liquidité : Certaines conditions exceptionnelles de marché peuvent avoir un effet défavorable sur la liquidité du produit, voire même rendre le produit totalement illiquide, ce qui peut rendre impossible la vente du produit et entraîner la perte totale ou partielle du montant investi.

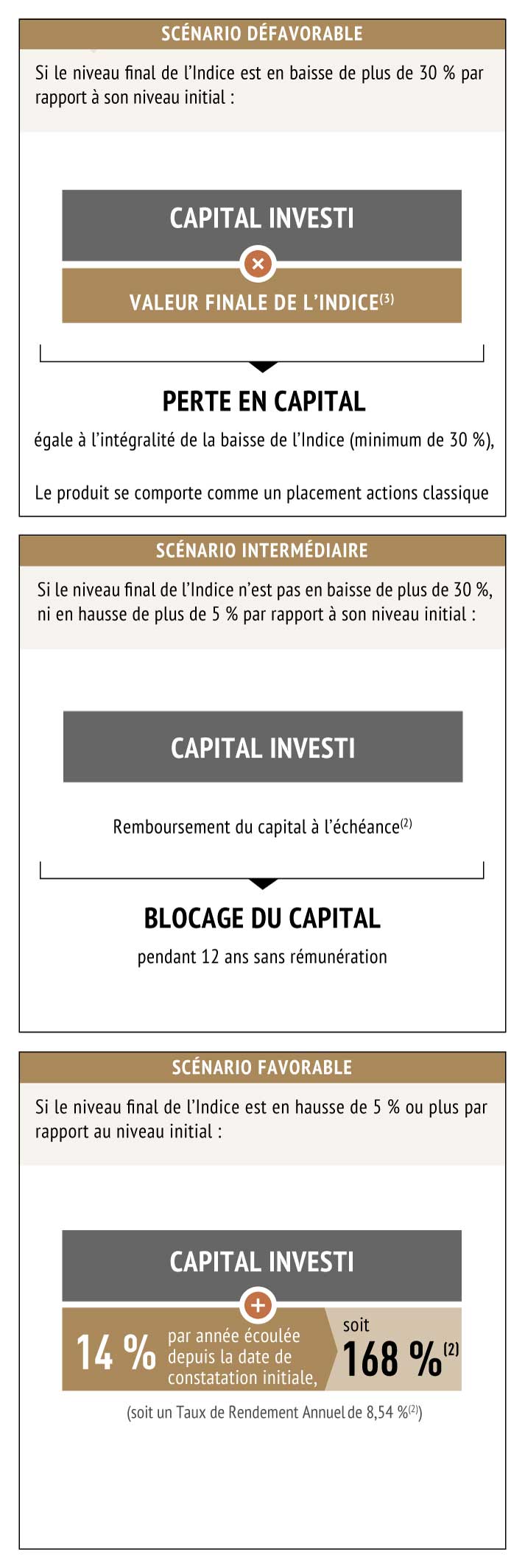

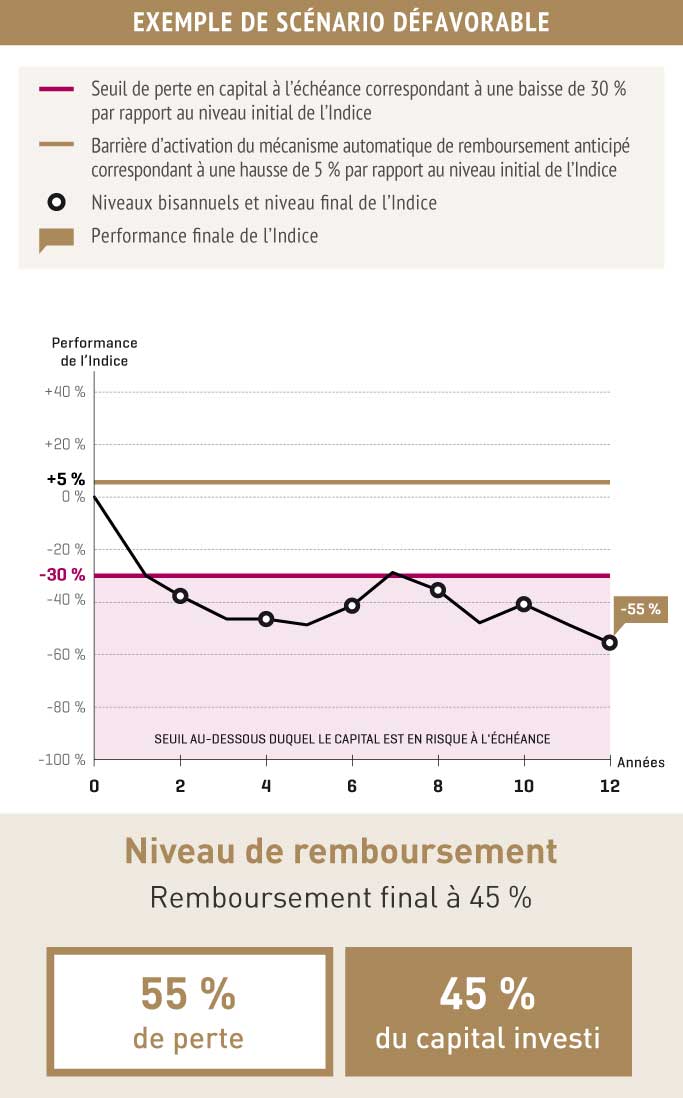

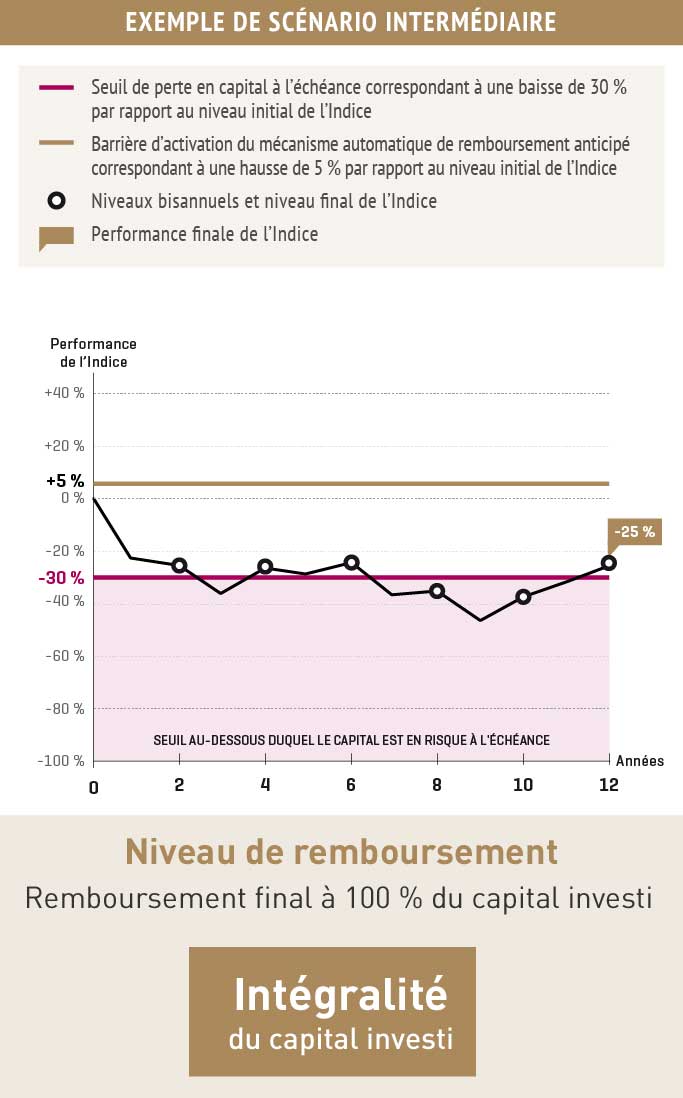

Risque de perte en capital : Le produit présente un risque de perte en capital. La valeur de remboursement du produit peut être inférieure au montant de l’investissement initial. Dans le pire des scénarios, les investisseurs peuvent perdre jusqu’à la totalité de leur investissement.

Risque lié à l’éventuelle défaillance de l’Émetteur/du Garant : Conformément à la règlementation relative au mécanisme de renflouement interne des institutions financières (bailin), en cas de défaillance probable ou certaine de l’Émetteur/du Garant, l’investisseur est soumis à un risque de diminution de la valeur de sa créance, de conversion de ses titres de créance en d’autres types de titres financiers (y compris des actions) et de modification (y compris potentiellement d’extension) de la maturité de ses titres de créance.

Disponibilité du prospectus

Le produit décrit dans le présent document fait l’objet d’une documentation juridique composée des Conditions Définitives d’Émission en date du 16/02/2018, se rattachant au prospectus de base en date du 3 juillet 2017, approuvé par la Commission de Surveillance du Secteur Financier, régulateur du Luxembourg, sous le n° de visa C-020678, ainsi que de ses Suppléments, et formant ensemble un prospectus conforme à la directive 2003/71/EC (Directive Prospectus) telle qu’amendée (incluant l’amendement fait par la Directive 2010/73/EU). En cas d’incohérence entre cette brochure et la documentation juridique, cette dernière prévaudra. Ce prospectus de base a fait l’objet d’un certificat d’approbation de la part de la Commission de Surveillance du Secteur Financier et a été notifié à l’Autorité des Marchés Financiers. Le prospectus de base, les suppléments à ce prospectus de base, les Conditions Définitives d’Emission et le résumé du prospectus de base en langue locale, sont disponibles sur le site "prospectus.socgen.com", sur le site de la Bourse de Luxembourg (www.bourse.lu) ou peuvent être obtenus gratuitement auprès de Société Générale à l’adresse 17 Cours Valmy, 92800 - Puteaux sur simple demande. Il est recommandé aux investisseurs de se reporter à la rubrique "facteurs de risques" du prospectus du produit et aux Conditions Définitives d’Emission avant tout investissement dans le produit.

Restrictions générales de vente : Il appartient à chaque investisseur de s’assurer qu’il est autorisé à souscrire ou à investir dans ce produit.

Information sur les commissions, rémunérations payées à des tiers ou perçues de tiers : Si, conformément à la législation et la réglementation applicables, une personne (la "Personne Intéressée") est tenue d’informer les investisseurs potentiels du produit de toute rémunération ou commission que Société Générale et/ou l’Émetteur paye à ou reçoit de cette Personne Intéressée, cette dernière sera seule responsable du respect des obligations légales et réglementaires en la matière.

Caractère promotionnel de ce document : Le présent document est un document à caractère promotionnel et non de nature réglementaire.

Garantie par Société Générale : Le produit bénéficie d’une garantie de Société Générale (ci-dessous le "Garant"). Le paiement à la date convenue de toute somme due par le débiteur principal au titre du produit est garanti par le Garant, selon les termes et conditions prévus par un acte de garantie disponible auprès de Société Générale sur simple demande. En conséquence, l’investisseur supporte un risque de crédit sur le Garant.

Performances sur la base de performances brutes : Les gains éventuels peuvent être réduits par l’effet de commissions, redevances, impôts ou autres charges supportées par l’investisseur.

Données de marché : Les éléments du présent document relatifs aux données de marchés sont fournis sur la base de données constatées à un moment précis et qui sont susceptibles de varier.

Rachat par Société Générale ou dénouement anticipé du produit : Seule Société Générale s’est engagée à assurer un marché secondaire sur le produit. Société Générale s’est expressément engagée à racheter, dénouer ou proposer des prix pour le produit en cours de vie de ce dernier. L’exécution de cet engagement dépendra (i) des conditions générales de marché et (ii) des conditions de liquidité du (ou des) instrument(s) sous-jacent(s) et, le cas échéant, des autres opérations de couverture conclues. Le prix du produit (en particulier la fourchette de prix achat/vente que Société Générale peut proposer, à tout moment, pour le rachat ou le dénouement du produit) tiendra compte notamment des coûts de couverture et/ou de débouclement de la position de Société Générale liés à ce rachat. Société Générale et/ou ses filiales ne sont aucunement responsables de telles conséquences et de leur impact sur les transactions liées au produit ou sur tout investissement dans le produit.

Évènements exceptionnels affectant le(s) sous-jacent(s) : Ajustement, substitution, remboursement ou résiliation anticipée : afin de prendre en compte les conséquences sur le produit de certains évènements extraordinaires pouvant affecter le (ou les) instrument(s) sousjacent(s) du produit, la documentation relative au produit prévoit (i) des modalités d’ajustement ou de substitution et, dans certains cas (ii) le remboursement anticipé du produit. Ces éléments peuvent entraîner une perte sur le produit.

Restrictions permanentes de vente aux Etats-Unis d’Amérique : Les Titres n’ont pas fait l’objet d’un enregistrement en vertu de la Loi Américaine sur les Valeurs Mobilières de 1933 (U.S. Securities Act of 1933) et ne pourront être offerts, vendus, nantis ou autrement transférés sauf dans le cadre d’une transaction en dehors des Etats-Unis (“offshore transaction”, tel que définie par la Regulation S) à ou pour le compte d’un Cessionnaire Autorisé. Un "Cessionnaire Autorisé" signifie toute personne qui (a) n’est pas une U.S. Person telle que définie à la Règle 902(k)(1) de la Regulation S ; et (b) qui n’est pas une personne entrant dans la définition d’une U.S. Person pour les besoins du U.S. Commodity Exchange Act (CEA) ou toute règle de l’U.S. Commodity Futures Trading Commission (CFTC Rule), recommandation ou instruction proposée ou émise en vertu du CEA (afin de lever toute ambigüité, une personne qui n’est pas une "personne ressortissante des Etats-Unis" (“Non-United States person”) définie au titre de la Règle CFTC 4.7(a)(1)(iv), à l’exclusion, pour les besoins de cette sous-section (D), de l’exception faite au profit des personnes éligibles qualifiées qui ne sont pas des "personnes ressortissantes des Etats- Unis" ("Non-United States persons "), sera considérée comme une U.S. Person. Les Titres ne sont disponibles et ne peuvent être la propriété véritable (be beneficially owned), à tous moments, que de Cessionnaires Autorisés. Lors de l’acquisition d’un Titre, chaque acquéreur sera réputé être tenu aux engagements et aux déclarations contenus dans le prospectus de base.

Agrément : Société Générale est un établissement de crédit (banque) français agréé et supervisé par la Banque Centrale Européenne (BCE) et l’Autorité de Contrôle Prudentiel et de Résolution (ACPR) et soumis à la règlementation de l’Autorité des Marchés Financiers (AMF).

Avertissement relatif à l’indice : L’indice mentionné dans le présent document n’est ni parrainé, ni approuvé ni vendu par Société Générale. Société Générale n’assumera aucune responsabilité à ce titre. Les indices MSCI sont la propriété exclusive de MSCI Inc. (“MSCI”). Les instruments financiers décrits ici ne sont en aucune façon sponsorisés, avalisés, vendus ou promus par MSCI, ni par aucune des entités impliquées dans l’établissement des indices MSCI. Aucun acheteur, vendeur ou détenteur de ces instruments financiers, ou toute autre personne ou entité, ne doivent utiliser ou se référer à un nom commercial ou à une marque MSCI dans le but de parrainer, endosser, commercialiser ou promouvoir ces instruments financiers sans avoir contacté préalablement MSCI afin d’obtenir son autorisation. En aucun cas, toute personne ou entité ne peut prétendre à aucune affiliation avec MSCI sans l’autorisation écrite préalable de MSCI.

Lorsque l’instrument financier décrit dans ce document (ci-après l’"Instrument Financier") est proposé dans le cadre du contrat d’assurance vie ou de capitalisation (ci-après le "Contrat d’Assurance Vie"), l’Instrument Financier est un actif représentatif de l’une des unités de compte de ce contrat. Ce document ne constitue pas une offre d’adhésion au Contrat d’Assurance Vie. L’assureur s’engage exclusivement sur le nombre d’unités de compte mais non sur leur valeur, qu’il ne garantit pas. Il est précisé que l’entreprise d’assurance d’une part, l’Émetteur et le Garant d’autre part sont des entités juridiques indépendantes. Ce document n’a pas été rédigé par l’assureur. Ce document ne constitue pas une offre, une recommandation, une invitation ou un acte de démarchage visant à souscrire ou acheter l’Instrument Financier qui ne peut être diffusé directement ou indirectement dans le public qu’en conformité avec les dispositions des articles L. 411-1 et suivants du Code monétaire et financier.

Disponibilité du document d’informations clés : La dernière version du document d’informations clés relatif à ce produit peut être consultée et téléchargée à l’adresse http://kid.sgmarkets.com.